要员保险的可扣税情况

要员保险可能不是中小企业税务筹划的好方法

雇主通常会为重要雇员的死亡、疾病或受伤而引致的营商利润损失投保,保险单的受益人通常为雇主,这简称为「要员保险」。

要员保险中所支付的保费在税务中并不总是可以扣除的。 税务局在其常见问题中列出了一些可扣除及不可扣除的情况。

已缴保费只有在以下情况可以扣除利得税:

在人寿保险单的情况下,它属于定期人寿保险,在保险期内可提供雇员的寿险保障,并无其他利益;

保险期不长于该雇员对雇主的有用期限;及

购买这项保险的目的,是在要员因死亡、疾病或受伤而不能工作时,对雇主的营业收入可能引致的损失作出补偿。

税务局亦举出了以下若干不可扣税的情况以作对比:

情况 | 不可扣除利得税的原因 |

|---|---|

受保人为独资经营者或合伙人 | 要员保险只适用于雇主与雇员关系,独资经营者或合伙人并不是雇员 |

受保人为有限公司之董事,并持有该公司股份不少于百分之二十 | 该项保险的目的是为保障股份的价值,有关保费属于资本性质 |

保单的赔偿将支付给雇员的家属 | 该份保单的目的并不是补偿雇主的利润损失 |

投资相连的保单 | 有关投资部分的保费属于资本性质,只有风险部分的保费可予扣税。因此须对保费作出分摊。 |

注意事项

对于香港许多家族企业来说,拥有者同时是企业的全资股东及董事。他们一直致力于找到可以减少公司和自己整体税负的方法。 基于上述分析,要员保险显然无法达到他们的目的。

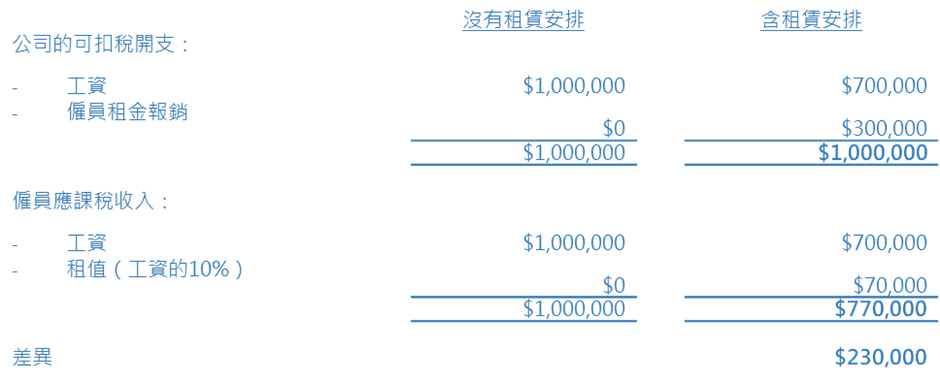

同样地,股息和薪金安排也没有太大作用。租金报销/租值安排(在文章最后部份有例子说明)和员工医疗卡安排可能会有所帮助,但可带来的利益有限。

有关利用租赁安排税筹安排的详细要求,请参阅我们的2021年11月通讯。

纳税人常见的错误做法是以公司支付董事的个人开支。他们会把这些开支在公司账目中扣税,但不会将这些支出包括在董事的应课税收入内。

他们可能没有注意到这是一个不正确的概念,并误以为最坏的后果只是不允许开支的减免。部份人甚至会捏造虚假的费用,试图减少利润及应付税款。

事实上这两年来,许多中小企纳税人正面临税务局的实地审核及调查。他们的私人开支不仅被禁止扣税,而且还将受到罚款(最高为少征税款的三倍)及监禁。他们亦承受痛苦的调查过程,包括与税务局多次的面谈。

附注 - 租值计算:

有关房屋福利和其他税务规划的详细条件和实施情况,请联系我们或您的税务顾问。